1. Dải trung bình động là gì?

A Moving Average dây băng là một phân tích kỹ thuật công cụ bao gồm nhiều đường trung bình động có độ dài khác nhau được vẽ trên cùng một biểu đồ. Kỹ thuật trực quan hóa này hiển thị một loạt các đường tạo ra hình dạng giống như dải băng. traders sử dụng để xác định cả hướng xu hướng và sức mạnh.

Dải băng bao gồm các đường trung bình động thường được tính toán trong các khoảng thời gian ngắn, trung hạn và dài hạn. Chúng có thể dao động từ mức trung bình rất ngắn hạn như 5 ngày đến mức trung bình dài hạn hơn như 200 ngày. Khi các đường trung bình động ngắn hạn nằm trên các đường trung bình dài hạn, điều đó cho thấy một xu hướng tăng. Ngược lại, khi mức trung bình ngắn hạn ở dưới mức này, điều đó cho thấy xu hướng giảm.

Traders quan sát sự phân tách hoặc hội tụ của các đường trong dải băng. MỘT ruy băng rộng hơn ngụ ý một xu hướng mạnh mẽ hơn, trong khi một ruy băng hẹp hoặc một đường bắt đầu đan xen vào nhau gợi ý một xu hướng đang suy yếu hoặc một xu hướng có thể đảo ngược. Dải trung bình động có thể được tùy chỉnh bằng cách chọn các khoảng thời gian và loại đường trung bình động khác nhau, chẳng hạn như đơn giản, hàm mũ hoặc trọng số để phù hợp với các chiến lược giao dịch khác nhau.

Dải trung bình động không chỉ là một chỉ báo theo xu hướng; nó cũng có thể cung cấp các mức hỗ trợ và kháng cự động. Traders có thể tìm kiếm sự tương tác về giá với các đường ribbon để đưa ra quyết định sáng suốt về điểm vào và điểm thoát, cũng như đặt chặn đứng tổn thất đơn đặt hàng.

2. Làm thế nào để thiết lập chiến lược dải băng trung bình động?

Chọn đường trung bình động phù hợp

Việc thiết lập chiến lược Dải băng trung bình động bắt đầu bằng việc chọn các đường trung bình động thích hợp để đưa vào dải băng. Việc lựa chọn phải bao gồm một phạm vi khung thời gian phản ánh tradephong cách giao dịch cụ thể của r và khoảng thời gian giao dịch của họ tradeS. Một cách tiếp cận phổ biến là sử dụng một chuỗi các đường trung bình động theo các khoảng thời gian tăng dần, chẳng hạn như các khoảng thời gian 5, 10, 20, 30, 40, 50 và 60. Đường trung bình động hàm mũ (EMA) thường được ưa thích hơn các đường trung bình động đơn giản (SMA) vì chúng mang lại nhiều ảnh hưởng hơn cho hành động giá gần đây và có thể phản ứng nhanh hơn với những thay đổi về giá.

Cấu hình biểu đồ

Khi các đường trung bình động được chọn, bước tiếp theo là áp dụng chúng vào biểu đồ giá. Hầu hết các nền tảng giao dịch có thể thêm nhiều đường trung bình động và tùy chỉnh các tham số của chúng. Đảm bảo rằng mỗi đường trung bình động được đặt đúng loại (đơn giản, hàm mũ hoặc trọng số) và khoảng thời gian. Việc gán các màu khác nhau cho từng đường trung bình động cũng rất hữu ích để có độ rõ ràng.

Giải thích dải băng

Sau khi áp dụng các đường trung bình động, dải băng sẽ hình thành. Traders nên theo dõi hướng và thứ tự của các đường trung bình động. Cho một tín hiệu tăng giá, đường trung bình động ngắn nhất phải ở trên cùng của dải băng, với đường trung bình dài nhất ở dưới cùng và các đường phải song song hoặc hình quạt ra. Cho một tín hiệu giảm giá, đường trung bình động dài nhất phải ở trên cùng và đường trung bình ngắn nhất ở dưới cùng, cũng với các đường song song hoặc hướng vào trong.

Điểm vào và Điểm ra

Điểm vào được xác định khi giá di chuyển lên trên hoặc xuống dưới dải băng hoặc khi các đường trung bình động căn chỉnh theo cách gợi ý sự bắt đầu của một xu hướng. Điểm thoát hoặc lệnh dừng lỗ có thể được đặt xung quanh các mức ruy băng, đặc biệt nếu giá bắt đầu vi phạm các đường trung bình động theo hướng ngược lại với xu hướng hiện tại.

| Điều kiện | Hoạt động |

|---|---|

| Giá di chuyển trên dải băng | Xem xét một vị trí dài |

| Giá di chuyển bên dưới dải băng | Xem xét một vị trí ngắn |

| Đường trung bình động giảm dần | Sức mạnh xu hướng ngày càng tăng |

| Các đường trung bình động đan xen nhau | Khả năng đảo chiều xu hướng |

Tuân theo những hướng dẫn này, traders có thể thiết lập và sử dụng chiến lược Dải trung bình động một cách hiệu quả. Giống như tất cả các chiến lược giao dịch, việc kết hợp Dải trung bình động với các chỉ báo và phương pháp phân tích khác là điều quan trọng để xác thực tín hiệu và quản lý. nguy cơ.

2.1. Chọn đường trung bình động phù hợp

Điều chỉnh theo điều kiện thị trường

Hiệu quả của Dải trung bình động phụ thuộc rất nhiều vào việc lựa chọn các mức trung bình phù hợp với điều kiện thị trường hiện tại. Một thị trường đầy biến động được đặc trưng bởi biến động giá nhanh chóng, có thể cần các đường trung bình động ngắn hơn để nắm bắt được bản chất của xu hướng. Ngược lại, các đường trung bình động dài hơn có thể mang lại bức tranh rõ ràng hơn về một thị trường có ít biến động hơn và có xu hướng rõ ràng hơn, loại bỏ tiếng ồn và biến động ngắn hạn.

Thích ứng với phong cách giao dịch

Sản phẩm tradePhong cách cá nhân của r ảnh hưởng đáng kể đến việc lựa chọn đường trung bình động. ngày traders có thể nghiêng về một dải băng bao gồm các đường trung bình động rất ngắn hạn, chẳng hạn như 5, 10 và 15 kỳ, để phát hiện những thay đổi xu hướng nhanh chóng. Lung lay traders, muốn nắm bắt xu hướng trong vài ngày hoặc vài tuần, có thể chọn kết hợp bao gồm mức trung bình từ 30 đến 60 tiết. Chức vụ traders, với triển vọng dài hạn, có thể tìm thấy giá trị khi kết hợp các đường trung bình động từ 100 đến 200 kỳ để khẳng định sự tồn tại của một xu hướng theo thời gian.

Xem xét độ nhạy cảm về giá

Độ nhạy của đường trung bình động với biến động giá là một yếu tố quan trọng khác. Đường EMA nhạy cảm hơn do tập trung vào giá gần đây, khiến chúng phù hợp với traders những người yêu cầu chỉ dẫn xu hướng nhanh chóng. Tuy nhiên, độ nhạy này cũng có thể dẫn đến tín hiệu sai trong thị trường biến động. Ngược lại, SMA cung cấp tập dữ liệu mượt mà hơn, có thể là quảng cáovantageous cho traders đang tìm cách tránh những đột phá giả.

Sức mạnh tổng hợp với các công cụ thị trường

Các công cụ tài chính khác nhau cũng có thể phản ứng tốt hơn trong những khoảng thời gian cụ thể. Một cặp tiền tệ có giá trị cao thanh khoản, Giống như EUR / USD, có thể theo dõi tốt với các đường trung bình động ngắn hơn. Đồng thời, một hàng hóa với các xu hướng theo mùa, chẳng hạn như dầu thô, có thể phù hợp hơn với thời gian dài hơn. Traders nên kiểm tra ngược mức trung bình đã chọn của họ dựa trên dữ liệu lịch sử cho thị trường cụ thể của họ để tinh chỉnh lựa chọn của họ.

Bằng cách lựa chọn tỉ mỉ các đường trung bình động phù hợp với động lực thị trường, phong cách giao dịch, độ nhạy cảm về giá và hành vi của công cụ tài chính đã chọn, traders có thể nâng cao hiệu quả của chiến lược Dải trung bình động của họ. Điều quan trọng cần nhớ là không có sự kết hợp đơn lẻ nào của các đường trung bình động sẽ tối ưu về mặt tổng thể; đánh giá và điều chỉnh liên tục là điều tối quan trọng để duy trì mức độ phù hợp của công cụ phân tích kỹ thuật này.

2.2. Tùy chỉnh đường trung bình động trên TradingView

Tùy chỉnh đường trung bình động trên TradingView

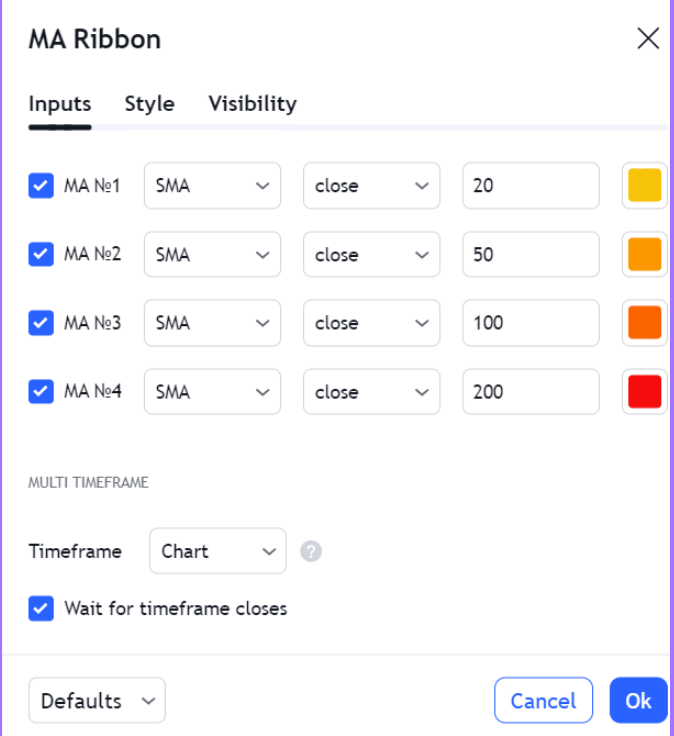

TradingView cung cấp một nền tảng mạnh mẽ cho traders đang tìm cách sử dụng chiến lược Dải băng trung bình động với giao diện thân thiện với người dùng để tùy chỉnh đường trung bình động. Để bắt đầu, hãy truy cập vào Các chỉ số menu và chọn Moving Average nhiều lần để thêm độ dài khác nhau. Mỗi phiên bản có thể được điều chỉnh riêng bằng cách nhấp vào bánh răng cài đặt bên cạnh tên chỉ báo trên biểu đồ.

Trong tạp chí Đầu vào tab, chỉ định khoảng thời gian cho mỗi đường trung bình động, đảm bảo trình tự phản ánh tradetùy chọn khung thời gian của r. Các Phong cách tab cho phép tùy chỉnh màu sắc và độ dày của từng đường trung bình động, tạo điều kiện phân biệt rõ ràng giữa các giai đoạn khác nhau. Để có dải băng phản hồi nhanh hơn, traders có thể chọn Đường EMA trong Phương pháp MA trình đơn thả xuống.

Để tùy chỉnh nâng cao, traders có thể tận dụng nền tảng Chữ thông trình chỉnh sửa để tạo chỉ báo Dải băng trung bình di chuyển riêng biệt. Ngôn ngữ kịch bản này cho phép xác định các tham số và điều kiện cụ thể, chẳng hạn như tự động tạo bóng giữa các đường trung bình động để trực quan hóa cường độ của xu hướng.

| Đặc tính | Tùy chọn tùy chỉnh |

|---|---|

| Lựa chọn chỉ báo | Thêm nhiều đường trung bình động |

| Cài đặt khoảng thời gian | Xác định độ dài cho mỗi MA |

| Tùy chỉnh phong cách | Điều chỉnh màu sắc và độ dày đường kẻ |

| Phương pháp MA | Chọn giữa SMA, EMA, WMA, v.v. |

| Chữ thông | Viết tập lệnh tùy chỉnh cho các yêu cầu riêng biệt |

Bằng cách sử dụng các tính năng này, traders có thể định cấu hình Dải băng trung bình di chuyển của họ để phù hợp với phương pháp giao dịch của họ một cách chính xác. Điều cần thiết là phải định kỳ xem xét và điều chỉnh các cài đặt này để thích ứng với những điều kiện thị trường thay đổi và duy trì tính hiệu quả của chiến lược.

2.3. Điều chỉnh cài đặt trên MetaTrader

Điều chỉnh cài đặt trên MetaTrader

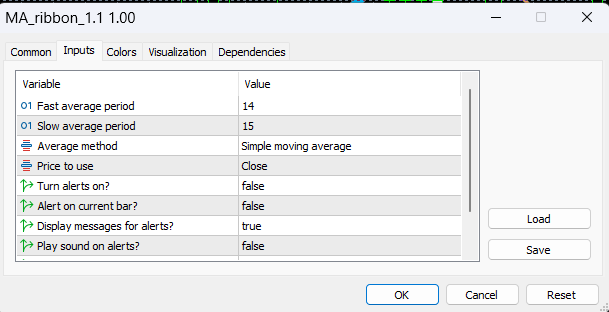

Siêu dữ liệuTrader, một nền tảng được sử dụng rộng rãi trong số traders, điều chỉnh cấu hình của Dải băng trung bình di chuyển một cách dễ dàng. Để điều chỉnh cài đặt, hãy mở Navigator cửa sổ và kéo Moving Average chỉ báo lên biểu đồ cho từng khoảng thời gian mong muốn. Sau đó nhấp chuột phải vào từng dòng MA và chọn Bất động sản mở cửa sổ tùy chỉnh.

Trong cửa sổ này, traders có thể sửa đổi Giai đoạn, sự thay đổi, Phương pháp MAvà Nộp đơn thông số. Các Phương pháp MA cung cấp các tùy chọn như Đơn giản, Hàm mũ, Làm mịn và Trọng số tuyến tính. Mức độ phản ứng của mỗi phương pháp đối với hành động giá là khác nhau, với Exponential được ưu tiên cho một cách tiếp cận năng động hơn. Các Nộp đơn cài đặt xác định dữ liệu giá nào—đóng, mở, cao, thấp, trung bình, điển hình hoặc đóng theo trọng số—được đưa vào tính toán MA.

Sự khác biệt về thị giác được tạo điều kiện bởi Màu sắc tab, nơi các màu sắc duy nhất có thể được chỉ định cho từng đường trung bình động. Hơn nữa, Levels tab cho phép bổ sung các đường ngang ở mức giá được chỉ định, có thể đóng vai trò là điểm đánh dấu cho mức hỗ trợ hoặc kháng cự.

Đối với những người đang tìm kiếm một quy trình hợp lý hơn, các chỉ báo tùy chỉnh có sẵn để tải xuống hoặc có thể được mã hóa bằng ngôn ngữ MQL4. Các chỉ báo này có thể khởi tạo toàn bộ dải băng với các tham số được đặt trước, giảm thời gian thiết lập và khả năng xảy ra lỗi.

| Tham số | Các lựa chọn | Mục đích |

|---|---|---|

| Giai đoạn | Tùy chỉnh | Đặt số lượng thanh để tính toán MA |

| sự thay đổi | Tùy chỉnh | Điều chỉnh độ lệch MA so với thanh hiện tại |

| Phương pháp MA | SMA, EMA, SMMA, LWMA | Xác định loại đường trung bình động |

| Nộp đơn | Dữ liệu giá khác nhau | Chọn điểm giá để tính MA |

| Màu sắc | Tùy chỉnh | Cho phép phân biệt trực quan giữa các đường MA |

Bằng cách tinh chỉnh các cài đặt này, MetaTradeNgười dùng có thể điều chỉnh Dải trung bình động để phù hợp với sở thích giao dịch, điều kiện thị trường và đặc điểm của công cụ họ đang phân tích. Khi điều kiện thị trường phát triển, việc đánh giá lại và điều chỉnh định kỳ các thông số này là rất quan trọng để duy trì hiệu quả của chiến lược.

3. Làm thế nào để sử dụng dải băng trung bình động cho chiến lược vào lệnh?

Xác định xu hướng xác nhận

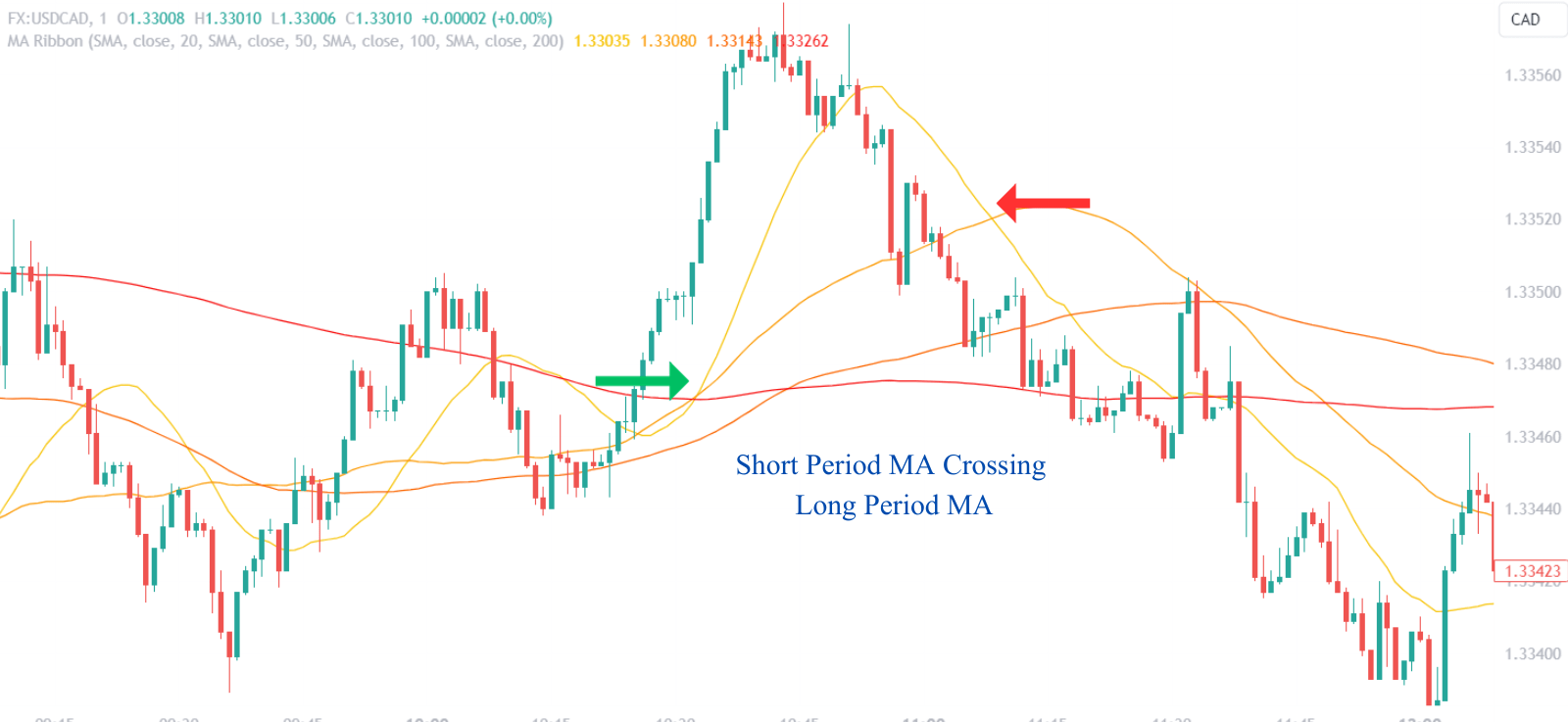

Traders sử dụng Dải băng trung bình động để xác định các điểm vào lệnh bằng cách xác định các xác nhận xu hướng. MỘT ruy băng tăng dần, trong đó các đường trung bình động ngắn hạn được đặt trên các đường trung bình động dài hạn hơn, báo hiệu đà tăng. Ngược lại, một ruy băng giảm dần cho thấy điều kiện giảm giá. Điểm vào được xem xét khi hành động giá xác nhận hướng được chỉ ra bởi hướng của dải băng.

Ví dụ, một trader có thể vào một vị thế mua khi hành động giá đóng phía trên dải băng, đặc biệt nếu đường trung bình động ngắn hạn gần đây đã vượt qua mức trung bình dài hạn. Sự giao nhau này có thể được coi là sự xác nhận của đà đi lên. MỘT lệnh dừng lỗ chặt chẽ thường được đặt ngay bên dưới dải băng hoặc đường trung bình động gần đây nhất trong dải băng đóng vai trò hỗ trợ.

Khai thác mở rộng Ribbon

Dải băng mở rộng, trong đó khoảng cách giữa các đường trung bình động mở rộng, cho thấy cường độ xu hướng ngày càng tăng. Traders hãy theo dõi những phần mở rộng này như một dấu hiệu để tham gia trades theo hướng của xu hướng. Sự mở rộng sau một thời kỳ hợp nhất hoặc dải băng đan xen có thể đưa ra tín hiệu vào lệnh đặc biệt mạnh mẽ, vì nó gợi ý sự đột phá từ sự do dự sang một xu hướng mới.

| Tình trạng ruy băng | Hàm ý | Hành động tiềm năng |

|---|---|---|

| Dải băng tăng dần | Xác nhận xu hướng tăng | Bắt đầu vị thế mua |

| Dải băng giảm dần | Xác nhận xu hướng giảm | Bắt đầu vị thế bán |

| Mở rộng dải băng | Tăng sức mạnh xu hướng | Nhập theo hướng xu hướng |

Tận dụng sự sụt giảm giá

Sự thoái lui của giá đối với dải băng có thể đóng vai trò là điểm vào chiến lược, đặc biệt là khi sự thoái lui xảy ra với khối lượng thấp, cho thấy sự thiếu thuyết phục về sự thoái lui của giá. Traders có thể tìm cách vào một vị thế khi giá chạm hoặc xuyên qua dải băng một chút nhưng tìm thấy mức hỗ trợ, cho thấy xu hướng chính vẫn còn nguyên.

Giám sát đường trung bình động

Các điểm giao cắt trung bình di chuyển trong dải băng cung cấp các tín hiệu vào lệnh bổ sung. MỘT đường trung bình động ngắn hạn vượt lên trên mức trung bình dài hạn trong dải băng có thể là yếu tố kích hoạt mục nhập tăng giá, đặc biệt nếu nó xảy ra sau một thời gian củng cố giá. Ngược lại, đường trung bình ngắn hạn cắt xuống dưới báo hiệu một điểm vào lệnh bán tiềm năng. Những sự giao thoa này càng có ý nghĩa hơn khi đi kèm với khối lượng giao dịch tăng lên, nâng cao độ tin cậy của tín hiệu.

Phản ứng với sự thay đổi động lượng

Ngoài ra, thẻ cào traders phải phản ứng nhanh với những thay đổi động lượng được biểu thị bằng tốc độ và tính chất của những thay đổi căn chỉnh của đường trung bình động. Sự liên kết nhanh chóng của các đường trung bình động ngắn hơn lên trên cùng của dải băng có thể đi trước các biến động giá mạnh, đảm bảo các mục nhập kịp thời. Ngược lại, sự thay đổi liên kết bị chậm lại hoặc sự đảo ngược trật tự có thể đòi hỏi phải thận trọng hoặc đánh giá lại chiến lược gia nhập.

Trong thực tế, Dải trung bình động nên được sử dụng kết hợp với các chỉ báo và phương pháp phân tích khác để lọc tín hiệu và giảm khả năng nhập sai. Bối cảnh thị trường và sự biến động cần được xem xét vì chúng có thể tác động đáng kể đến hiệu quả của ribbon như một công cụ gia nhập thị trường.

3.1. Xác định hướng xu hướng

Đánh giá hướng Ribbon

Hướng của Dải trung bình Động là công cụ xác định hướng xu hướng hiện hành. Một dải ruy băng ở đâu các đường trung bình động ngắn hạn được đặt trên các đường trung bình động dài hạn là dấu hiệu của đà tăng giá. Sự sắp xếp này cho thấy hành động giá gần đây mạnh hơn hiệu suất trong quá khứ, thường dẫn đến triển vọng tăng giá.

Ngược lại, khi các đường trung bình động dài hạn tăng lên trên cùng của dải băng, nó phản ánh sự thống trị của tâm lý giảm giá. Ở đây, giá đã giảm hoặc ít nhất là kém hiệu quả so với mức trung bình lịch sử, cho thấy một xu hướng giảm có thể xảy ra.

Đánh giá hành vi của Ribbon

Hoạt động của dải băng theo thời gian cung cấp những manh mối quan trọng về tính bền vững của xu hướng. MỘT dải băng nhất quán, dốc lên duy trì các lớp đường trung bình động có thứ tự biểu thị một xu hướng tăng ổn định. Mặt khác, một ruy băng dốc xuống giữ nguyên cấu trúc của nó cho thấy một xu hướng giảm kéo dài.

Phân tích sự hội tụ và phân kỳ của Ribbon

Hội tụ của các đường trung bình động trong dải băng, nơi các đường gần nhau hơn, thường báo trước một xu hướng suy yếu hoặc một sự thay đổi về hướng có thể xảy ra. Ngược lại, phân kỳ hoặc tách các đường trung bình động báo hiệu cường độ xu hướng. Mức độ phân kỳ có thể cung cấp những hiểu biết sâu sắc về động lượng của xu hướng, với khoảng cách rộng hơn cho thấy một xu hướng mạnh mẽ hơn.

| Tính năng ruy băng | dấu hiệu |

|---|---|

| Có trật tự, dốc lên | Xu hướng tăng ổn định |

| Có trật tự, dốc xuống | Xu hướng giảm liên tục |

| Sự hội tụ của MA | Xu hướng suy yếu hoặc đảo chiều |

| Sự phân kỳ của MA | Xu hướng mạnh mẽ với đà |

Ribbon làm bộ lọc xu hướng

Dải băng hoạt động như một bộ lọc, giúp phân biệt giữa xu hướng thực sự và tiếng ồn thị trường. Traders có thể bỏ qua những biến động giá ngắn hạn không làm gián đoạn định hướng tổng thể của dải băng, thay vào đó tập trung vào các chuyển động kéo dài làm thay đổi cấu trúc dải băng. Cách tiếp cận này hỗ trợ trong việc giảm tác động của sự biến động và các mức thoái lui nhỏ đối với phân tích xu hướng.

3.2. Phát hiện điểm vào

Đánh giá vị trí trung bình động

Một khía cạnh quan trọng của việc phát hiện các điểm vào bằng cách sử dụng Dải trung bình động là quan sát vị trí của các đường trung bình động so với nhau và biến động giá. Crossover đặc biệt đáng chú ý; đường trung bình động ngắn hạn vượt lên trên đường trung bình dài hạn có thể báo hiệu thời điểm thích hợp để vào vị thế mua, trong khi kịch bản ngược lại có thể gợi ý vào lệnh bán. Tầm quan trọng của những điểm giao nhau này càng được khuếch đại khi chúng xuất hiện với khối lượng đáng kể, mang lại tín hiệu vào lệnh mạnh mẽ hơn.

Nhận biết tương tác giá với Ribbon

Traders nên chú ý đến cách giá tương tác với Dải trung bình động. Giá luôn nằm ở một phía của dải ruy băng sẽ nhấn mạnh hướng của xu hướng. Điểm vào lệnh thường được xác định khi giá, sau khi điều chỉnh, chạm hoặc hơi vi phạm dải băng nhưng không đóng ở phía đối diện, cho thấy xu hướng thịnh hành có thể sẽ tiếp tục.

Sử dụng độ rộng dải băng cho thời gian nhập

Độ rộng của Dải trung bình Động có thể là một chỉ báo mạnh mẽ về thời điểm vào lệnh. Dải băng hẹp gợi ý sự hợp nhất và khả năng đột phá, trong khi ruy băng mở rộng phản ánh đà tăng của xu hướng. Traders có thể sử dụng phần mở rộng làm gợi ý để nhập trade theo hướng mở rộng, kỳ vọng xu hướng sẽ tăng tốc.

Triển khai khối lượng như một công cụ xác nhận

Khối lượng hoạt động như một công cụ xác nhận khi phát hiện các điểm vào lệnh. Sự gia tăng về khối lượng đi kèm với việc giá di chuyển qua dải băng hoặc sự giao nhau trong dải băng sẽ làm tăng thêm độ tin cậy cho tín hiệu. Ngược lại, một động thái giá với khối lượng thấp có thể thiếu thuyết phục và do đó cần phải xem xét kỹ lưỡng hơn trước khi quyết định tham gia.

Giám sát tín hiệu sai

Cảnh giác trước những tín hiệu sai lệch là điều cần thiết. Không phải mọi tương tác với Dải trung bình động đều đảm bảo một điểm vào lệnh, đặc biệt là trong các thị trường biến động nơi giá có thể thường xuyên vượt qua dải băng mà không có xu hướng bền vững. Các chỉ số bổ sung, chẳng hạn như Chỉ số sức mạnh tương đối (RSI) hoặc Di chuyển phân kỳ hội tụ trung bình (MACD), có thể được sử dụng song song để lọc các tín hiệu kém tin cậy hơn.

| Loại tín hiệu | Điều kiện | Xác nhận khối lượng | Hoạt động |

|---|---|---|---|

| Lối vào chéo | MA ngắn vượt qua MA dài | Mở to | Xem xét một vị trí dài |

| Lối vào chéo | MA ngắn cắt xuống dưới MA dài | Mở to | Xem xét một vị trí ngắn |

| Tương tác giá | Giá chạm/nhập lại ribbon | Âm lượng nhỏ | Chú ý khi tập luyện |

| Xác nhận xu hướng | Giá vẫn ở một bên của dải băng | Khối lượng nhất quán | Xác nhận hướng xu hướng |

| Mở rộng dải băng | Các MA xòe ra cho thấy động lượng | Tăng âm lượng | Mục nhập thời gian theo xu hướng |

Bằng cách đánh giá một cách có hệ thống các yếu tố này, traders có thể phát hiện các điểm vào với độ tin cậy cao hơn, căn chỉnh tradephù hợp với động lực thị trường đang thịnh hành và giảm nguy cơ xảy ra các đột phá giả hoặc xu hướng yếu.

3.3. Xác nhận mục nhập với các chỉ số bổ sung

Sử dụng RSI để xác thực xu hướng

Sản phẩm Sức mạnh Tương đối (RSI) là một bộ dao động động lượng có thể xác nhận các điểm vào được báo hiệu bởi Dải trung bình động. Bằng cách so sánh mức độ của mức tăng gần đây với mức giảm gần đây, RSI giúp xác định tình trạng mua quá mức hoặc bán quá mức. Chỉ số RSI trên 70 cho thấy thị trường đang ở tình trạng quá mua, trong khi chỉ số dưới 30 cho thấy thị trường đang ở tình trạng quá bán. Khi Dải trung bình Động gợi ý một mục nhập, hãy xác nhận mục nhập đó bằng các giá trị RSI phù hợp với hướng xu hướng mà không báo hiệu các điều kiện khắc nghiệt. Ví dụ: một mục nhập tăng giá phải được hỗ trợ bởi chỉ số RSI trên ngưỡng quá bán, tốt nhất là tăng về điểm giữa (50), điều này cho thấy đà tăng đang tăng.

Kết hợp chỉ báo MACD để xác nhận mục nhập

Sản phẩm Phân kỳ hội tụ trung bình động (MACD) là một công cụ khác bổ sung cho Dải trung bình Động. Nó bao gồm hai đường trung bình động (một đường nhanh và một đường chậm) và biểu đồ đo khoảng cách giữa chúng. Tín hiệu tăng được củng cố khi đường MACD (MA nhanh) vượt lên trên đường tín hiệu (MA chậm), đặc biệt nếu sự giao nhau này xảy ra trên đường cơ sở của biểu đồ, ngụ ý động lượng dương. Ngược lại, đối với các tín hiệu giảm giá, đường MACD cắt xuống dưới đường tín hiệu trong khi các thanh biểu đồ giảm xuống dưới đường cơ sở sẽ củng cố tính xác thực của xu hướng giảm.

Áp dụng dải Bollinger để hiểu rõ hơn về biến động của thị trường

Bollinger Bands cung cấp cái nhìn sâu sắc về Sự biến động của thị trường và mức giá so với đường trung bình động. Các dải này mở rộng trong thời kỳ biến động cao và co lại trong thời kỳ biến động thấp. Việc giá phá vỡ dải Bollinger phía trên có thể cho thấy một động thái tăng mạnh, đặc biệt nếu Dải trung bình động điều chỉnh theo hướng tăng. Tương tự, việc giá giảm xuống dưới dải phía dưới có thể xác nhận mục nhập giảm giá, miễn là dải băng hướng xuống dưới. Đường giữa của Dải Bollinger, thường là đơn giản di chuyển trung bình, cũng đóng vai trò là điểm tham chiếu bổ sung cho các tín hiệu của Dải trung bình Di chuyển.

Tận dụng các chỉ báo dựa trên khối lượng để xác nhận

Các chỉ báo dựa trên khối lượng như Khối lượng trên số dư (OBV) or Giá trung bình theo khối lượng (VWAP) có thể chứng thực các tín hiệu từ Dải trung bình động. OBV cộng khối lượng vào những ngày tăng giá và trừ đi khối lượng giao dịch vào những ngày giảm giá, đưa ra thước đo tích lũy có thể xác nhận độ mạnh của xu hướng. OBV tăng cùng với dải băng tăng dần củng cố mục nhập tăng giá. VWAP cung cấp mức giá trung bình theo khối lượng trong ngày, đóng vai trò là điểm chuẩn. Khi giá cao hơn VWAP kết hợp với dải băng tăng giá, nó gợi ý một xu hướng tăng mạnh, ủng hộ các mục nhập dài hạn.

| chỉ số | Xác nhận xu hướng | Điều kiện lý tưởng |

|---|---|---|

| RSI | Căn chỉnh với hướng Ribbon | Tránh các bài đọc quá mua / quá bán |

| MACD | Crossover hỗ trợ tín hiệu Ribbon | Biểu đồ xác nhận hướng động lượng |

| Dải Bollinger | Phá vỡ giá phù hợp với Ribbon | Các nhóm đồng tình với đánh giá biến động |

| OBV | Dải băng phù hợp với xu hướng khối lượng | Khối lượng tích lũy Xu hướng hỗ trợ tăng trưởng |

| VÒI | Giá tương đối với dải băng phù hợp với VWAP | Giá trên/dưới VWAP Xác nhận xu hướng |

Bằng cách tích hợp các chỉ số này vào phân tích, traders có thể đạt được cái nhìn đa chiều về thị trường, nâng cao độ tin cậy của các mục được xác định trên Dải băng trung bình động. Mỗi chỉ báo bổ sung thêm một lớp xác nhận, giảm thiểu nguy cơ dương tính giả và cho phép đưa ra quyết định mang tính chiến lược hơn.

4. Các phương pháp hay nhất để áp dụng chiến lược Ribbon trung bình động là gì?

Tối ưu hóa cài đặt thời gian cho điều kiện thị trường

Các phương pháp hay nhất cho chiến lược Dải trung bình động liên quan đến việc tối ưu hóa cài đặt khoảng thời gian cho các điều kiện thị trường cụ thể. Khoảng thời gian ngắn hơn có thể phản ứng nhanh với những thay đổi về giá, đưa ra tín hiệu kịp thời trong các thị trường biến động. Ngược lại, thời gian dài hơn có thể phù hợp hơn trong các thị trường có xu hướng để tránh nhiễu thị trường và biến động ngắn hạn. Traders nên thường xuyên kiểm tra lại các kết hợp giai đoạn khác nhau để xác định cài đặt tối ưu cho phong cách giao dịch của họ và môi trường thị trường hiện tại.

Cân bằng giữa khả năng đáp ứng và độ tin cậy

Đạt được sự cân bằng giữa khả năng đáp ứng và độ tin cậy là chìa khóa. Sử dụng nhiều loại đường trung bình động để tạo ra một dải băng toàn diện có thể phản ánh chính xác các động lực thị trường khác nhau. Một cách tiếp cận phổ biến là bao gồm sự kết hợp của các đường trung bình động ngắn, trung và dài hạn. Thiết lập này cho phép phát hiện cả biến động giá ngay lập tức và các xu hướng đã được xác lập rõ ràng hơn, cung cấp góc nhìn phân tầng về động lượng thị trường.

Áp dụng phân tích trực quan nhất quán

Phân tích hình ảnh nhất quán là rất quan trọng khi diễn giải Dải băng trung bình động. Hãy chú ý đến sự phân tách và thứ tự của các đường trung bình động. Cấu trúc hình quạt, có trật tự tốt thường chỉ ra một xu hướng rõ ràng, trong khi một tập hợp các đường rối rắm hoặc hội tụ có thể báo hiệu một xu hướng đang mất đi sức mạnh hoặc thị trường đang trong giai đoạn hợp nhất. Các tín hiệu trực quan phải luôn được đánh giá trong bối cảnh hành động giá gần đây để tránh hiểu sai.

Tích hợp với các chỉ báo kỹ thuật khác

Kết hợp các chỉ báo kỹ thuật khác để xác thực tín hiệu. Mặc dù Dải trung bình động tự nó là một công cụ mạnh mẽ nhưng nó hiệu quả nhất khi được sử dụng kết hợp với các chỉ báo khác như RSI, MACD hoặc Dải Bollinger. Những công cụ bổ sung này có thể giúp xác nhận sức mạnh, động lượng và khả năng đảo chiều của xu hướng, từ đó đưa ra các quyết định giao dịch sáng suốt hơn.

Theo dõi bối cảnh thị trường và điều chỉnh cho phù hợp

Luôn xem xét bối cảnh thị trường rộng lớn hơn. Việc công bố dữ liệu kinh tế, các sự kiện địa chính trị và tâm lý thị trường đều có thể ảnh hưởng đến hành động giá và tính hiệu quả của chiến lược Dải trung bình động. Luôn cập nhật thông tin về các điều kiện thị trường rộng lớn hơn và chuẩn bị điều chỉnh chiến lược cho phù hợp. Điều này có thể liên quan đến việc thắt chặt các lệnh dừng lỗ trước các thông báo quan trọng hoặc đánh giá lại các khoảng thời gian trung bình động đã chọn để phản ứng với sự thay đổi của biến động thị trường.

Bằng cách tuân thủ những thực tiễn tốt nhất này, traders có thể nâng cao hiệu quả của chiến lược Dải trung bình động, có khả năng dẫn đến kết quả giao dịch thành công hơn.

4.1. Những cân nhắc về khung thời gian

Những cân nhắc về khung thời gian

Khi tích hợp Dải trung bình động vào chiến lược giao dịch, việc lựa chọn khung thời gian là rất quan trọng. Các khung thời gian khác nhau có thể ảnh hưởng đáng kể đến việc giải thích xu hướng thị trường và các quyết định giao dịch sau đó. Khung thời gian ngắn hơn, giống như biểu đồ từ 1 phút đến 15 phút, thường được sử dụng bởi ngày traders những người tìm cách nắm bắt biến động giá nhanh chóng trong ngày. Những cái này traders dựa vào dải băng để xác định xu hướng ngay lập tức và các điểm vào và ra nhanh chóng. Tuy nhiên, điều này đi kèm với tiếng ồn thị trường gia tăng, có thể dẫn đến tần suất tín hiệu sai cao hơn.

Khung thời gian dài hơn, chẳng hạn như biểu đồ 4 giờ, hàng ngày hoặc hàng tuần, được ưa chuộng bởi xoay và vị trí traders. Kia là traders ít quan tâm đến những biến động ngắn hạn và tập trung hơn vào việc nắm bắt những chuyển động lớn hơn của thị trường trong nhiều ngày, nhiều tuần hoặc thậm chí nhiều tháng. Trên các khung thời gian này, Dải trung bình Động giúp lọc ra những thay đổi nhỏ về giá và cung cấp cái nhìn rõ ràng hơn về xu hướng hiện hành. Các khung thời gian dài hơn có xu hướng đưa ra các tín hiệu đáng tin cậy hơn vì chúng phản ánh những thay đổi đáng kể hơn trong tâm lý thị trường.

| Khung thời gian | Phong cách giao dịch | Đặc điểm ruy băng | Độ tin cậy tín hiệu |

|---|---|---|---|

| Ngắn (1-15 phút) | Ngày giao dịch | Xác định xu hướng nhanh | Thấp hơn (nhiều tiếng ồn hơn) |

| Dài (4H-Hàng ngày) | Xoay/Vị trí | Lọc các biến động giá nhỏ | Cao hơn (ít tiếng ồn hơn) |

Nó cũng cần thiết cho traders để điều chỉnh khung thời gian phù hợp với phong cách giao dịch cá nhân và khả năng chấp nhận rủi ro của họ. Sự không phù hợp có thể dẫn đến sự khó chịu và sai lệch tradeS. Ví dụ, một người không thích rủi ro trader có thể thấy những điều chỉnh thường xuyên theo yêu cầu của chiến lược khung thời gian ngắn quá căng thẳng, trong khi chiến lược chủ động trader có thể nhận thấy khung thời gian dài hơn quá chậm và không đáp ứng được nhu cầu của họ.

Các thông số của Dải trung bình Động phải được điều chỉnh cho phù hợp với khung thời gian đã chọn. Khoảng thời gian trung bình động ngắn hơn nói chung là tốt hơn cho các khung thời gian ngắn hơn, trong khi thời gian dài hơn thích hợp hơn cho các khung thời gian dài hơn. Việc tùy chỉnh này đảm bảo rằng dải băng vẫn nhạy cảm với các động lực thị trường cụ thể đang diễn ra trong khung thời gian đã chọn, nâng cao tradekhả năng đưa ra quyết định sáng suốt của r.

4.2. Kỹ thuật quản lý rủi ro

Định cỡ vị trí

Định cỡ là một kỹ thuật quản lý rủi ro cơ bản. Nó liên quan đến việc xác định lượng vốn cần phân bổ cho một trade dựa trên trademức độ chấp nhận rủi ro và quy mô tài khoản của r. Một phương pháp phổ biến là mạo hiểm một tỷ lệ phần trăm nhỏ của tài khoản trên một lần trade, thường là từ 1% đến 2%. Chiến lược này đảm bảo rằng một loạt thua lỗ sẽ không làm giảm đáng kể tài khoản, cho phép trader để tiếp tục hoạt động ngay cả khi đang thua lỗ.

Lệnh cắt lỗ

Lệnh cắt lỗ là rất quan trọng để kiểm soát những tổn thất có thể xảy ra. Các lệnh này được đặt ở mức xác định trước và sẽ tự động đóng một vị thế khi giá đạt đến điểm đó. Trong bối cảnh của Dải trung bình động, mức dừng lỗ có thể được đặt ngay dưới mức trung bình động chính trong dải băng hoặc dưới mức dao động thấp gần đây ở vị thế mua. Đối với một vị thế bán, mức dừng lỗ có thể được đặt trên mức trung bình động chính hoặc mức dao động cao gần đây.

Lệnh Chốt lời

Quan trọng không kém là lệnh chốt lời, khóa lợi nhuận bằng cách đóng một vị thế khi đạt được giá mục tiêu. Việc đặt các lệnh này đòi hỏi sự hiểu biết về sự biến động của thị trường và biến động giá trung bình. Khi sử dụng Dải trung bình động, các mức chốt lời có thể phù hợp với các mức kháng cự chính trong xu hướng tăng hoặc mức hỗ trợ trong xu hướng giảm.

Dừng giao dịch

Trailing dừng đưa ra một cách tiếp cận năng động để quản lý rủi ro. Họ điều chỉnh khi giá di chuyển theo hướng có lợi cho trade, bảo toàn một phần lợi nhuận nếu thị trường đảo chiều. Điểm dừng cuối có thể được đặt ở một khoảng cách cố định so với giá thị trường hoặc dựa trên chỉ báo kỹ thuật, chẳng hạn như đường trung bình động từ dải băng.

Đa dạng hóa

Cuối cùng, đa dạng hóa trên các loại tài sản hoặc lĩnh vực thị trường khác nhau có thể giảm thiểu rủi ro phi hệ thống. Bằng cách không tiếp xúc quá nhiều với một thị trường duy nhất, traders có thể làm giảm tác động của suy thoái theo ngành cụ thể. Kết hợp chiến lược Dải trung bình động với đa dạng hóa giúp cân bằng danh mục đầu tư, có khả năng làm giảm lợi nhuận theo thời gian.

| Kỹ thuật quản lý rủi ro | Mục đích | Triển khai với dải băng trung bình động |

|---|---|---|

| Định cỡ vị trí | Giới hạn tiếp xúc mỗi trade | Phân bổ một tỷ lệ phần trăm nhỏ của tài khoản |

| Lệnh cắt lỗ | Kiểm soát tổn thất tiềm ẩn | Đặt bên dưới/trên các MA chính hoặc điểm xoay |

| Lệnh Chốt lời | Lợi nhuận an toàn | Căn chỉnh với các mức kháng cự/hỗ trợ |

| Dừng giao dịch | Bảo toàn lợi nhuận khi giá di chuyển theo hướng có lợi | Điều chỉnh dựa trên thay đổi giá hoặc MA |

| Đa dạng hóa | Giảm rủi ro theo ngành cụ thể | Lây lan tradetrên các nội dung khác nhau |

Bằng cách sử dụng các kỹ thuật quản lý rủi ro này, traders có thể giúp bảo vệ vốn của họ trong khi sử dụng chiến lược Dải trung bình động để điều hướng thị trường.

4.3. Kết hợp với các chiến lược giao dịch khác

Hài hòa với các kỹ thuật hành động giá

Tích hợp dải băng trung bình động với chiến lược hành động giá tăng cường tradekhả năng của r để phân biệt các điểm vào chất lượng cao. Hành động giá tập trung vào việc phân tích các biến động, mô hình và hình thành giá thuần túy mà không phụ thuộc vào các chỉ báo bổ sung. Khi Dải trung bình động cho biết một điểm vào tiềm năng, việc xác nhận thông qua hành động giá—chẳng hạn như mô hình nhấn chìm tăng giá hoặc sự phá vỡ mức kháng cự quan trọng—có thể mang lại mức độ thuyết phục cao hơn trong trade.

Sức mạnh tổng hợp với các mẫu biểu đồ

Các mẫu biểu đồ, như đầu và vai, hình tam giác, or cờ, cũng có thể được tổng hợp bằng Dải băng trung bình động. Những mô hình này thường báo hiệu sự tiếp tục hoặc đảo chiều và khi chúng phù hợp với hướng xu hướng được biểu thị bằng dải băng, xác suất thành công trade Có thể tăng lên. Ví dụ: việc hình thành lá cờ xuất hiện phía trên Dải băng trung bình động theo hướng tăng giá có thể củng cố khả năng xảy ra đột phá đi lên.

Tích hợp chiến lược với mức thoái lui Fibonacci

Fibonacci bồi dưỡng là một công cụ phổ biến để xác định các mức hỗ trợ và kháng cự tiềm năng dựa trên những biến động thị trường trước đó. Khi dải băng gợi ý một xu hướng tăng và giá thoái lui về mức Fibonacci đáng kể, chẳng hạn như mức thoái lui 61.8% và giữ nguyên, sự hợp lưu của các tín hiệu này có thể đóng vai trò là điểm vào lệnh mạnh mẽ cho một vị thế mua. Ngược lại, trong một xu hướng giảm, việc thoái lui về mức kháng cự Fibonacci trùng với hướng dẫn của dải băng có thể là điểm tối ưu để bắt đầu bán khống.

Phối hợp với lý thuyết sóng Elliott

Các nguyên tắc của Elliott Lý thuyết sóng có thể được phối hợp với Dải trung bình động để dự đoán sự tiếp tục hoặc đảo ngược xu hướng. Nếu dải băng xác định một xu hướng mạnh và phân tích Sóng Elliott cho thấy sự hoàn thành của sóng điều chỉnh thì việc bắt đầu sóng xung tiếp theo sẽ phù hợp với động lượng hiện tại, có khả năng dẫn đến kết quả có lợi hơn.

Hợp lưu với các hình nến

Cuối cùng, hình thành nến chẳng hạn như búa, sao băng hoặc doji có thể mạnh mẽ khi kết hợp với ruy băng. Một nến doji hình thành ở rìa dải băng trong quá trình pullback có thể báo hiệu sự thiếu quyết đoán và khả năng xu hướng sẽ quay trở lại. Khi các tín hiệu nến này xuất hiện đồng bộ với hướng xu hướng của dải băng, chúng có thể đóng vai trò là chất xúc tác để vào hoặc thoát trades.

Bằng cách kết hợp một cách chiến lược Dải trung bình động với các chiến lược giao dịch đa dạng này, traders có thể xây dựng một cách tiếp cận nhiều mặt nhằm tận dụng điểm mạnh của một số phương pháp phân tích. Sự tích hợp này có thể dẫn đến sự hiểu biết nhiều sắc thái hơn về thị trường, cho phép tradeđể đưa ra quyết định một cách tự tin và chính xác hơn.

5. Cần cân nhắc điều gì trước khi sử dụng dải băng trung bình động?

Đánh giá loại và điều kiện thị trường

Trước khi triển khai Dải trung bình động, hãy xác định loại thị trường—dao động hoặc có xu hướng—vì điều này ảnh hưởng đến hiệu quả của chỉ báo. trong một thị trường có xu hướng mạnh mẽ, dải băng cung cấp các tín hiệu rõ ràng và nhiều đường trung bình động của nó cung cấp các mức hỗ trợ hoặc kháng cự động. Tuy nhiên, trong một thị trường khác nhau, các đường trung bình động có thể tạo ra nhiều điểm giao nhau, dẫn đến tín hiệu sai và khả năng thua lỗ.

Tùy chỉnh các khoảng thời gian trung bình động

Việc tùy chỉnh các đường trung bình động trong dải băng là rất quan trọng để phù hợp với mục tiêu giao dịch và đặc điểm của tài sản cụ thể. Thị trường có nhiều biến động có thể yêu cầu các đường trung bình động ngắn hơn để phản hồi nhanh hơn, trong khi thị trường ít biến động hơn được hưởng lợi từ thời gian dài hơn để lọc tiếng ồn. Việc kiểm tra lại và điều chỉnh liên tục đảm bảo các khoảng thời gian của dải băng vẫn phù hợp với điều kiện thị trường hiện tại.

Tương quan với chiến lược giao dịch

Đảm bảo Dải trung bình động phù hợp với chiến lược giao dịch tổng thể của bạn. Nó sẽ bổ sung cho phong cách giao dịch, khả năng chấp nhận rủi ro và ưu tiên khung thời gian của bạn. Ví dụ, đầu cơ và ngày traders có thể sử dụng dải băng chặt hơn cho các tín hiệu ngắn hạn, trong khi lung lay traders có thể thích dải băng rộng hơn để xác nhận xu hướng dài hạn.

Tích hợp với các công cụ kỹ thuật khác

Mặc dù Dải băng trung bình động là một công cụ toàn diện nhưng không nên sử dụng nó một cách riêng lẻ. Việc tích hợp nó với các công cụ phân tích kỹ thuật khác sẽ nâng cao độ chính xác của tín hiệu. Đảm bảo các công cụ này không cung cấp thông tin dư thừa mà đưa ra các quan điểm khác nhau, chẳng hạn như khối lượng, động lượng hoặc độ biến động.

Nhận thức về các sự kiện kinh tế và thông cáo báo chí

Luôn lưu ý đến các sự kiện kinh tế và tin tức được công bố vì những sự kiện này có thể ảnh hưởng mạnh mẽ đến điều kiện thị trường và hiệu suất của các chỉ báo kỹ thuật như Dải trung bình động. Những biến động thị trường đột ngột do các sự kiện tin tức gây ra có thể không được chỉ báo phản ánh chính xác, điều này có thể dẫn đến các tín hiệu sai lệch. Bạn nên tránh giao dịch trong thời gian có tin tức lớn hoặc điều chỉnh chiến lược để tính đến sự biến động gia tăng.

Bằng cách xem xét các yếu tố này, traders có thể tối ưu hóa việc sử dụng Dải trung bình động trong kho vũ khí giao dịch của họ, cải thiện khả năng điều hướng các kịch bản thị trường đa dạng một cách hiệu quả.

5.1. Điều kiện thị trường và biến động

Đánh giá mức độ biến động với dải băng trung bình động

Sự biến động đóng một vai trò quan trọng trong tính hiệu quả của Dải trung bình động. Độ biến động cao thường dẫn đến chênh lệch giá rộng hơn giữa các đường trung bình động, báo hiệu các xu hướng mạnh mẽ nhưng cũng có nguy cơ đảo chiều nhanh hơn. Ngược lại, sự biến động thấp có thể dẫn đến chênh lệch hẹp hơn và sự giao nhau thường xuyên hơn, cho thấy thị trường đang hợp nhất với động lượng ít định hướng hơn.

Traders có thể đánh giá sự biến động bằng cách quan sát mở rộng và co lại của dải băng. Dải băng mở rộng gợi ý sự biến động ngày càng tăng và có khả năng là một xu hướng tăng cường. Mặt khác, dải băng thu hẹp có thể báo hiệu sự biến động giảm dần, thường liên quan đến sự thay đổi sắp tới về hướng xu hướng hoặc việc chuyển sang thị trường có giới hạn phạm vi.

| Mức độ biến động | Dải ruy băng trải rộng | Ý nghĩa thị trường |

|---|---|---|

| Cao | Rộng | Xu hướng mạnh mẽ, rủi ro cao hơn |

| Thấp | Hẹp | Hợp nhất, rủi ro thấp hơn |

Để điều hướng các thị trường không ổn định bằng Dải băng trung bình động, bạn nên điều chỉnh nhạy cảm của các đường trung bình động. Khoảng thời gian ngắn hơn có thể được sử dụng để phản ứng nhanh với những thay đổi về giá, trong khi khoảng thời gian dài hơn có thể làm giảm tác động của biến động, mang lại một đường xu hướng mượt mà hơn, ít bị dao động hơn.

Kết hợp một chỉ số biến động, chẳng hạn như VIX, hoặc chỉ báo dựa trên biến động, như True Range trung bình (ATR), có thể cung cấp thêm ngữ cảnh. Những công cụ này có thể giúp xác nhận xem biến động thị trường hiện tại có phù hợp với các tín hiệu từ Dải trung bình động hay không, cho phép thực hiện các mục nhập và thoát lệnh có nhiều sắc thái hơn.

Bằng cách tích cực theo dõi và thích ứng với sự biến động phổ biến, traders có thể tinh chỉnh khả năng phản hồi của Dải trung bình Động, nâng cao tiện ích của nó như một thành phần của chiến lược giao dịch toàn diện.

5.2. Hạn chế của dải băng trung bình di chuyển

Bản chất tụt hậu

Dải băng trung bình động, theo thiết kế, là một chỉ số tụt hậu. Nó vốn dựa vào dữ liệu giá trong quá khứ để tạo ra các đường của mình, điều đó có nghĩa là nó cung cấp quan điểm lịch sử và có thể không dự đoán chính xác biến động giá trong tương lai. Độ trễ này có thể gây ra sự chậm trễ trong việc tạo tín hiệu, dẫn đến vào hoặc thoát muộn trong các thị trường chuyển động nhanh.

Tín hiệu rõ ràng trong thị trường đi ngang

Dải trung bình động có thể tạo ra các tín hiệu không rõ ràng ở các thị trường đi ngang hoặc đi ngang. Các đường trung bình động có xu hướng hội tụ và giao nhau thường xuyên, điều này có thể dẫn đến một loạt các điểm khởi đầu sai hoặc chỉ báo xu hướng sai lệch. Điều này có thể dẫn đến tăng chi phí giao dịch và giảm lợi nhuận do bị cưa trades.

Quá phụ thuộc và tự mãn

Traders có thể trở nên quá phụ thuộc vào Dải trung bình Động, cho rằng đây là một công cụ không an toàn để phân tích thị trường. Sự tự tin thái quá này có thể dẫn tới tự mãn, Nơi traders bỏ qua các khía cạnh quan trọng khác của phân tích kỹ thuật, chẳng hạn như giá hành động or khối lượng. Không nên sử dụng chỉ báo đơn lẻ nào và dải băng cũng không ngoại lệ.

Nhạy cảm với điều kiện thị trường

Điều chỉnh độ nhạy của Dải trung bình Di chuyển là con dao hai lưỡi. Đặt các đường trung bình động quá ngắn và dải băng sẽ phản ứng với mọi thay đổi nhỏ về giá, làm tăng nguy cơ tín hiệu sai. Đặt chúng quá dài và dải băng có thể làm phẳng các chuyển động quan trọng của thị trường, gây ra phản ứng chậm trước những thay đổi xu hướng thực tế.

Tác động của sự biến động

Biến động tăng đột biến có thể có ảnh hưởng xấu đến hiệu suất của Dải băng trung bình di chuyển. Sự biến động cao có thể dẫn đến dải băng được mở rộng, điều này có thể gợi ý một xu hướng mạnh mẽ trong khi trên thực tế, đó có thể là một phản ứng thái quá tạm thời của thị trường. Ngược lại, độ biến động thấp có thể khiến dải băng co lại, có khả năng giảm thiểu tầm quan trọng của sự phát triển xu hướng thực sự.

| Giới hạn | Hậu quả |

|---|---|

| Chỉ số tụt hậu | Vào/ra muộn, bỏ lỡ cơ hội |

| Tín hiệu thị trường đi ngang | Tín hiệu mơ hồ, dương tính giả gia tăng |

| Quá phụ thuộc | Bỏ bê các công cụ phân tích khác, tự mãn |

| Điều chỉnh độ nhạy | Rủi ro về tín hiệu sai hoặc nhận dạng xu hướng bị trì hoãn |

| Tác động biến động | Giải thích sai về điểm mạnh hoặc điểm yếu của xu hướng |

Hiểu được những hạn chế này là rất quan trọng đối với traders để giảm thiểu rủi ro và áp dụng Dải trung bình động một cách hiệu quả trong chiến lược giao dịch rộng hơn.

5.3. Tầm quan trọng của việc kiểm tra lại

Backtesting: Sự cần thiết để xác thực chiến lược

Kiểm tra lại là một phần không thể thiếu trong việc phát triển và hoàn thiện các chiến lược giao dịch. Bằng cách áp dụng các Ruy-băng trung bình động đến dữ liệu lịch sử, traders có thể đánh giá khách quan hiệu suất của công cụ này trong các điều kiện thị trường khác nhau. Quá trình này cho phép tối ưu hóa các tham số ribbon, chẳng hạn như lựa chọn các khoảng thời gian trung bình động phù hợp nhất với hành động giá và biến động của tài sản.

Lợi ích chính của việc kiểm tra lại nằm ở khả năng làm nổi bật điểm mạnh và điểm yếu của chiến lược mà không gặp rủi ro về vốn thực tế. Ví dụ, một trader có thể xác định xem Dải trung bình động có cung cấp tín hiệu vào sớm trong các thị trường có xu hướng hay không hoặc liệu nó có tạo ra quá nhiều kết quả dương tính giả trong khoảng thời gian giới hạn phạm vi hay không. Bằng cách xác định các mẫu này, traders có thể thiết lập bộ lọc thích hợp và điều chỉnh kỹ thuật quản lý rủi ro, chẳng hạn như đặt các lệnh dừng lỗ và chốt lời, để cải thiện hiệu quả tổng thể của phương pháp tiếp cận của họ.

Hơn nữa, việc kiểm tra lại tạo điều kiện thuận lợi căng thẳng thử nghiệm trong các kịch bản thị trường khác nhau, bao gồm các sự kiện biến động cao và sự gián đoạn thị trường không điển hình. Traders có được hiểu biết sâu sắc về cách thức hoạt động của chiến lược trong các cuộc khủng hoảng thị trường trước đây, cho phép họ kết hợp các biện pháp phòng ngừa trong kế hoạch giao dịch hiện tại của mình.

Mặc dù việc kiểm tra lại không phải là sự đảm bảo cho hiệu suất trong tương lai do động lực thị trường luôn thay đổi nhưng nó đóng vai trò là một bước quan trọng trong phát triển chiến lược. Nó giúp traders xây dựng niềm tin vào phương pháp của họ và cung cấp nền tảng để cải tiến liên tục. Kiểm tra lại thường xuyên, kết hợp với thử nghiệm chuyển tiếp trong môi trường demo, đảm bảo rằng chiến lược vẫn phù hợp và mạnh mẽ trong bối cảnh thị trường đang phát triển.

| Khía cạnh kiểm tra lại | Mục đích | Kết quả |

|---|---|---|

| Tối ưu hóa tham số | Tinh chỉnh cài đặt Dải băng trung bình di chuyển | Tăng cường liên kết chiến lược với xu hướng thị trường |

| Đánh giá hiệu suất | Đánh giá hiệu quả chiến lược lịch sử | Thông báo điều chỉnh phương pháp giao dịch |

| Quản lý rủi ro | Kiểm tra hiệu quả của các biện pháp bảo vệ | Cải thiện chiến thuật bảo toàn vốn |

| Bài kiểm tra về áp lực | Mô phỏng khả năng phục hồi chiến lược trong khủng hoảng | Chuẩn bị cho điều kiện thị trường khắc nghiệt |

Bằng cách coi việc kiểm tra lại như một nền tảng của việc phát triển chiến lược, traders đảm bảo rằng việc sử dụng Dải băng trung bình động của họ không dựa trên các giả định lý thuyết mà dựa trên bằng chứng thực nghiệm có thể chịu được thử thách của thời gian.